一美元原则

巴菲特的一美元原则认为,“如果一美元的留存收益不能产生大于1美元的价值,那就是价值毁灭”。

我的理解是企业的留存收益应创造出显著高于无风险收益率的价值,优秀的企业留存收益应该能创造出相当于ROE的价值。

从股东回报来看,企业创造的利润应不应该全部分红应该取决于企业的再投资能力,也就是说如果企业能保持健康的成长,那么应该留存收益,这样对于股东来说留存收益相当于以大约1PB的价格购买企业,是很划算的。如果不能保持成长,那么就应该分红,否则留在企业里的钱就是对股东利益的损害,并且还会持续拉低ROE。

基于这个方向,整理了主要的几家头部白酒企业近10年的留存收益统计,看看哪些是真成长,哪些是价值毁灭。

不过需要说明的是,白酒企业的增长并不依赖资金的再投入,因此每年的增长并不是由留存收益带来的,两者在经营上没有实际关联,这里主要讨论的是从投资者视角看留存收益。

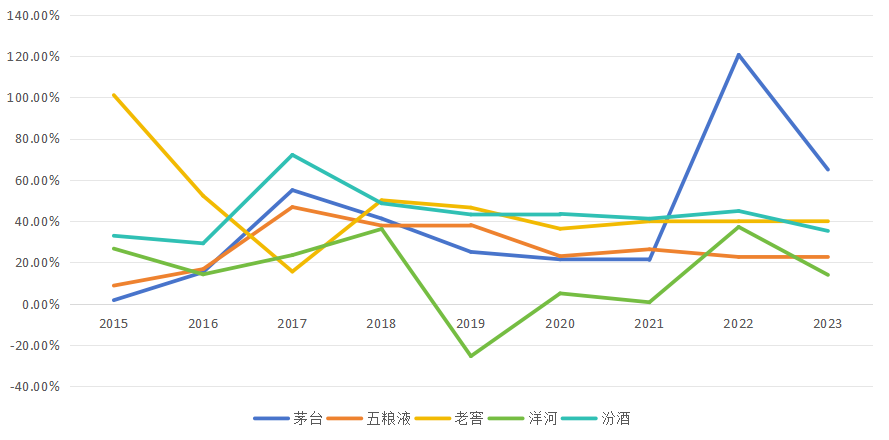

总览

先上结论,洋河的留存收益效益最差,其它都做的很好。大部分都能让留存收益率维持在自身ROE附近,这说明头部白酒企业不论分不分红,都没有让股东价值毁灭。

统计方法是用当年净资产-前一年净资产作为留存收益,当年净利润-前一年净利润作为留存实际产生收益,然后用留存实际产生收益/留存收益作为留存收益率来观察是否明显超过无风险收益率,是否接近或者超过ROE。

数据说明

净资产

使用的是股东权益合计

留存金额

用当年净资产-上一年净资产

净利润

报表净利润

ROE

使用净利润/净资产*100%

不留存净资产

使用净资产-留存金额

不留存ROE

使用净利润/不留存净资产*100%

留存应产生收益

使用留存金额*ROE

留存实际产生收益

使用当年净利润-上一年净利润

留存收益率

使用留存实际产生收益/留存金额*100%。

留存收益率变色的规则是大于20%,洋河选取的是大于15%。

十年留存收益率

使用十年留存实际产生收益总和/十年留存金额总和*100%

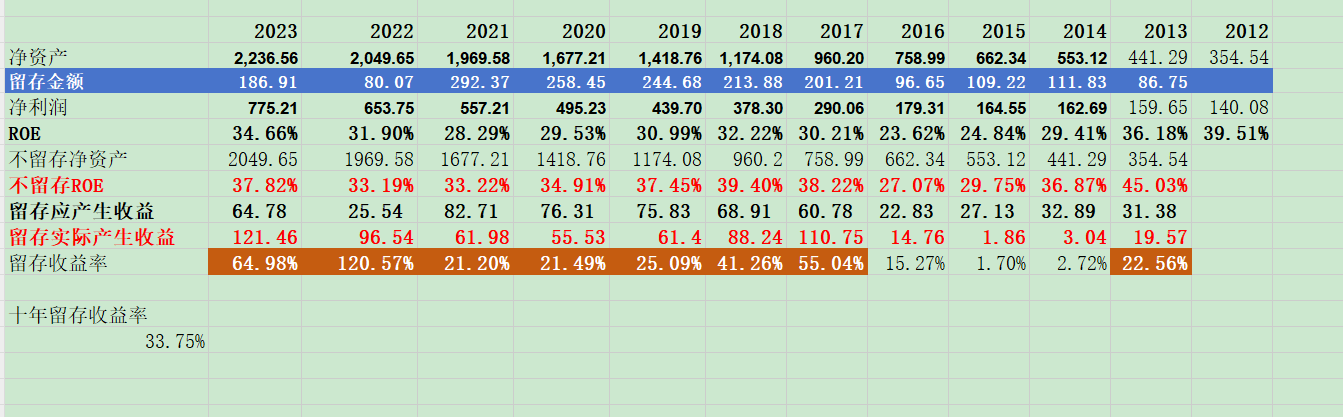

贵州茅台

贵州茅台十年总计留存收益率为33.97%,明显超过自身ROE,因此,茅台留存收益越多对股东越有利。

近两年茅台大幅度提高了分红比例,并承诺分红,说明管理层在利润增长下降前已经预料到,提前做了股东回报计划,减少留存收益。

从每年产生收益看,茅台长期保持了留存收益率高于ROE,对股东来说是喜闻乐见的。

2014-2015年留存收益率明显低于无风险收益率,但实际上净利润并没有因为大环境而下滑,只是放慢了增速,在当时的表现已经是全行业最好了。

从ROE上来说,茅台能够长期保持30+%的ROE也说明留存收益发挥了应有的价值,当然,这个价值实际是不用资本投入的增长带来的。

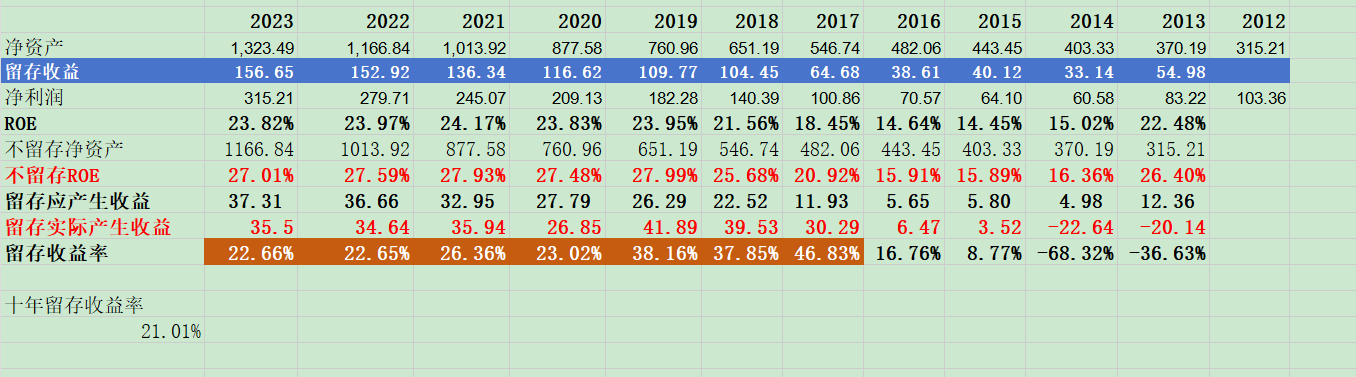

五粮液

五粮液和茅台的表现类似,不过稍微低一些,十年留存收益率为21.01%,基本和ROE差不多,显然也是远高于无风险收益率的。

五粮液基本保持了ROE的长期稳定,从2015年以来,五粮液的留存收益率一直高于ROE,这对于股东回报来说是非常优秀的。

上一轮行业寒冬期表现不及茅台,出现了较大幅度的衰退。

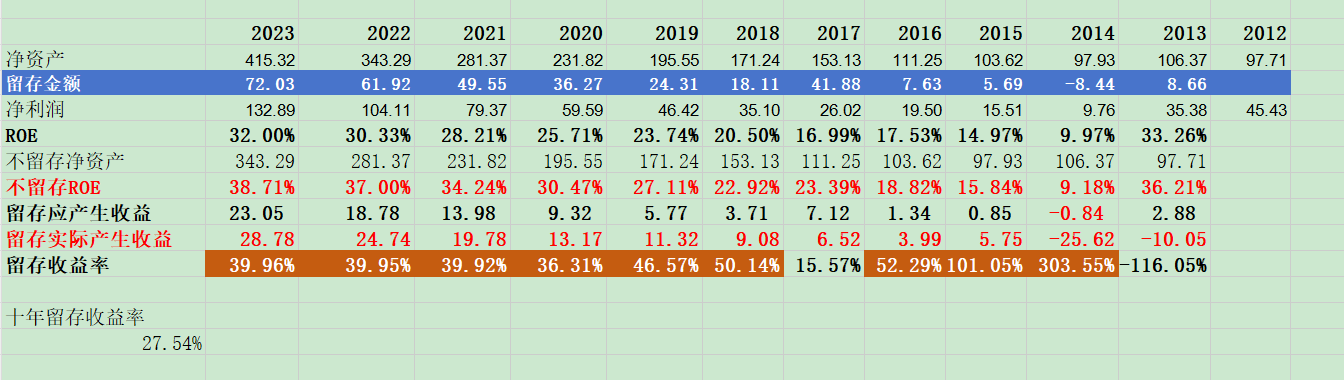

泸州老窖

老窖的十年留存收益率非常优秀,为27.54%。但ROE波动较大,上一轮周期,2014年ROE居然掉到不足10%,这也说明ROE指标是滞后的,只能反应历史,无法分析未来。

近些年指标越来越好,但不知能不能持续。留存收益率非常优秀,长期高于ROE。

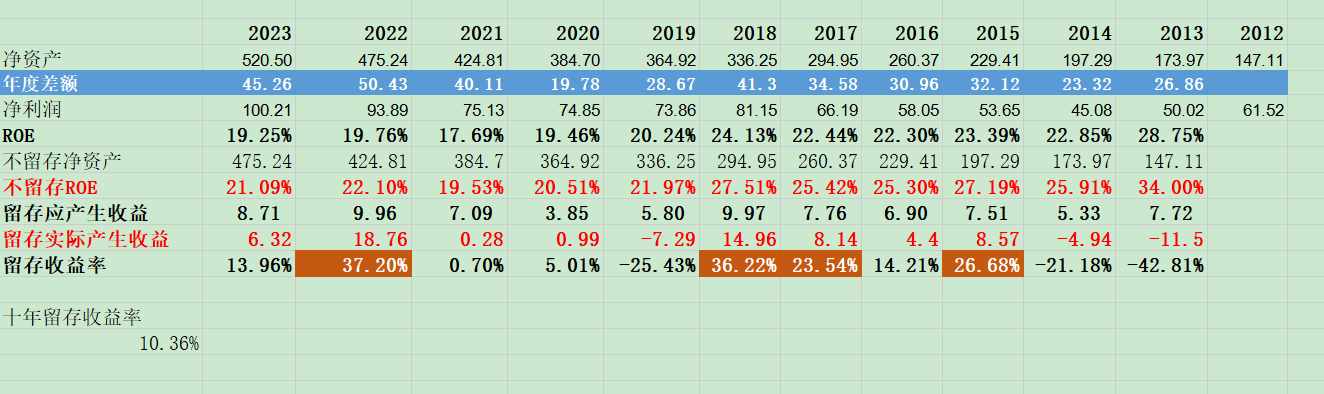

洋河

其实一开始只是想计算一下洋河的留存收益如何,结果很不好,就顺便看看其他白酒的数据,毕竟洋河分红算一直比较高的了。一开始我是认为分红的大方对股东回报更好,计算了才发现,洋河是最差的,原因无它,就是成长不够。

洋河十年留存收益率为10.36%,相当于沪深300指数的收益,十年前买洋河的话,股东回报是比较差的,留存收益仅仅比市场平均水平好一点点。

从ROE上洋河在上一轮行业周期基本维持20+%的ROE,自2019年以来,ROE持续低于20%,看得出企业在维持ROE,分红在持续增加,但并不是分红高就对股东好,ROE持续下降就是例子。

好的方面是洋河在上一轮周期中衰退比较少,抗周期能力或许比较强。

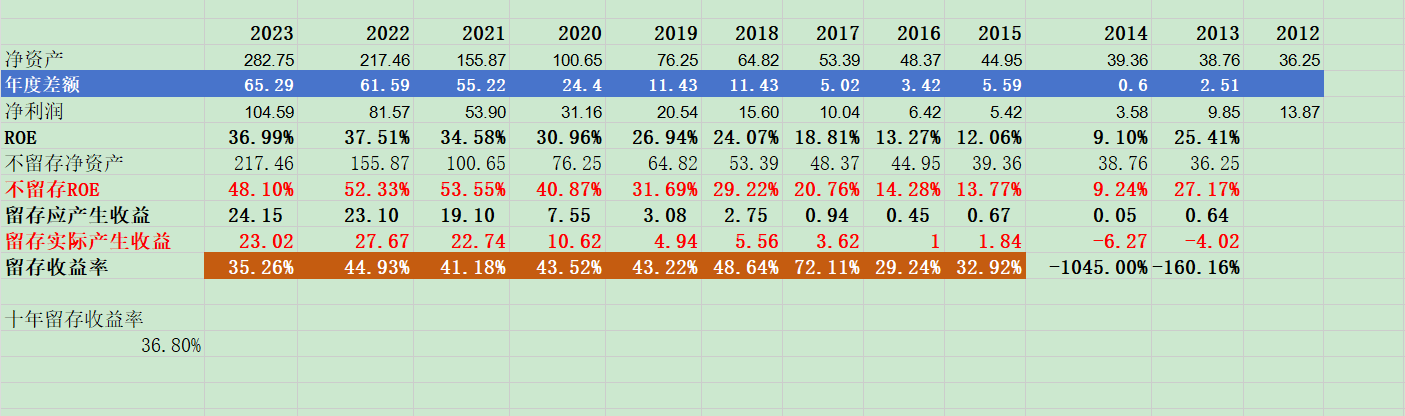

山西汾酒

整理完茅五泸后我在想,或许是因为前三个高端酒的原因,显得洋河不好,那我再加个同为中端酒的汾酒进来对比,发现跟前三个没关系。

从分红来看,汾酒是最小气的,但从十年留存收益率来看,汾酒是最高的,超过了茅台。当然也有汾酒基数低的原因。

ROE同样波动较大,从最低的不到10%到后面30+%,显示的是成长非常迅速。股东持有虽然很少拿到分红,但留存收益带来的增长足够令人满意。

总结

在最近一轮白酒上升周期中,头部酒企基本都跟着一路成长,理论上对于股东回报来说,少分红,不分红是最好的选择。

但事实上酒企的成长并不依赖留存收益,所以留存收益是越少留存收益率就会越高。

就头部白酒企业来说,后续应该做的就是加大分红,提升股东回报。

洋河是这里面的例外,上升周期中并未更随成长,经历了2019年的渠道库存调整,后续仍然没能调整过来,可以说洋河确实是卖不动,控制库存并没有起到根本作用。

如果说别的酒企是靠压货成长,那么洋河就是连压货成长都做不到的,因为在2018年就达到压货成长的顶峰了。

茅台是这其中的标杆,无论从哪个维度都是非常好的数据,五粮液是除茅台最稳的,增长不是最快的,但胜在稳定。老窖和汾酒特点就是波动大,遇上行业寒冬不知道会发生什么。

最后,再次说明,白酒企业的增长并不依赖于留存收益,这里从这个角度观察只是从投资者看股东回报,为对来成长的判断无法从这个角度得出任何结论。